Αν και δεν θα διανοούμαστε ποτέ να υπογράψουμε μία σύμβαση με το ΔΝΤ, γνωρίζοντας τις μεθοδεύσεις του παγκοσμίως, τη συμπεριφορά του απέναντι στην Ελλάδα, καθώς επίσης τα τεράστια σφάλματα του, όπως με τους πολλαπλασιαστές ή με τις λανθασμένες προβλέψεις του, δεν καταλαβαίνουμε γιατί μία χώρα στη δική μας δεινή οικονομική θέση, θα πρέπει να δανείσει χρήματα στο ΔΝΤ.

.Κοινοβουλευτική Εργασία

Η κύρωση της σημερινής σύμβασης αφορά τη συμμετοχή της Ελλάδας στην αύξηση κεφαλαίων του ΔΝΤ, μέσω του εργαλείου των Νέων Διακανονισμών Δανεισμού – ενός πρόσθετου τρόπου χρηματοδότησης του ταμείου, από αυτό της ποσόστωσης, το ύψος του οποίου αυξήθηκε σημαντικά τον Απρίλιο του 2010.

Δηλαδή, αμέσως μετά τη χρηματοπιστωτική κρίση του 2008 και λίγο πριν από το πρώτο μνημόνιο της Ελλάδας της 8ης Μάϊου του 2010 – με χρηματοδότηση ύψους 80 δις € συνολικά.

Υπενθυμίζουμε εδώ πως, σύμφωνα με πληροφορίες του ΔΝΤ από το 2013, η Ελλάδα ήταν η μοναδική χώρα που χρεοκόπησε, έχοντας στα ταμεία των οργανισμών του δημοσίου μεταξύ 20 δις € και 40 δις € – όταν οι χρηματοδοτικές ανάγκες της το 2010 ήταν πολύ χαμηλότερες.

Η πρώτη μας ερώτηση τώρα είναι γιατί η συμφωνία κατατέθηκε σήμερα – υποθέτοντας πως δεν μπορούσε να συμμετέχει η Ελλάδα τότε, επειδή ήταν αποδέκτρια δανειακών κεφαλαίων.

Εν τούτοις, όπως όλοι γνωρίζουμε, η Ελλάδα είναι σε πολύ χειρότερη οικονομική θέση σήμερα, συγκριτικά με τότε – εξαιτίας κυρίως των αποτυχημένων μνημονίων.

Επομένως, αν και δεν θα διανοούμαστε ποτέ να υπογράψουμε μία σύμβαση με το ΔΝΤ, γνωρίζοντας τις μεθοδεύσεις του παγκοσμίως, τη συμπεριφορά του απέναντι στην Ελλάδα, καθώς επίσης τα τεράστια σφάλματα του, όπως με τους πολλαπλασιαστές ή με τις λανθασμένες προβλέψεις του, δεν καταλαβαίνουμε γιατί μία χώρα στη δική μας δεινή οικονομική θέση, θα πρέπει να δανείσει χρήματα στο ΔΝΤ.

Το ίδιο το ΔΝΤ πάντως, σε εσωτερικό έλεγχο, παραδέχτηκε τα λάθη του, καταθέτοντας τη σχετική ανακοίνωση στα πρακτικά – όπου αναφέρει πως είχε υπερβολικά αισιόδοξες προβλέψεις, ότι δεν προέβλεψε το μέγεθος των κινδύνων, καθώς επίσης πως τέθηκαν ζητήματα λογοδοσίας και διαφάνειας. Τι έκανε όμως αλήθεια για να τα λύσει; Απολύτως τίποτα – ενώ δεν έγινε καν εξεταστική για τα μνημόνια στην Ελλάδα.

Σύμφωνα βέβαια με το Παράρτημα Ι, η Ελλάδα θα πρέπει να καταβάλλει για τη συμμετοχή της στις Νέες Διευθετήσεις Δανεισμού ή ΝΑΒ της παρούσας σύμβασης, 1.681,2 εκ. ειδικά τραβηχτικά δικαιώματα ή SDR – ένα ποσόν που αντιστοιχεί σε περίπου 2 δις €, όπως υπολογίζονται τα SDR με βάση ένα καλάθι νομισμάτων όπως το δολάριο, το ευρώ, το γεν, το γουάν και η στερλίνα που θα καταθέσουμε στα πρακτικά, όπου 1 SDR είναι περίπου 1,4 $ σήμερα.

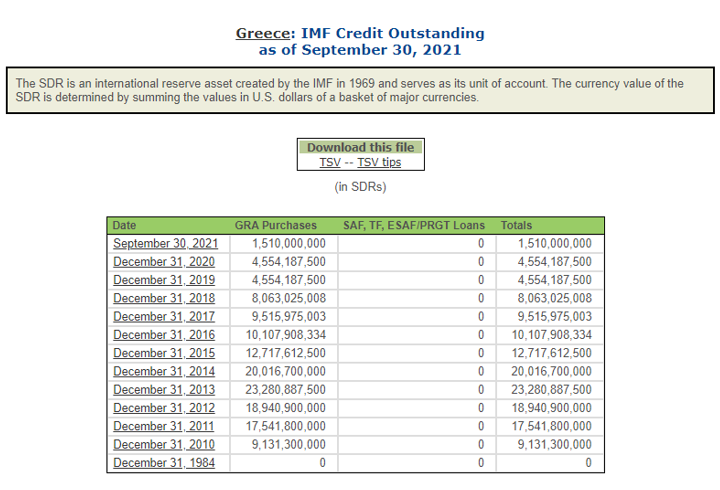

Εκτός αυτού, η Ελλάδα θα πρέπει να αποπληρώσει τα δάνεια της προς το ΔΝΤ ύψους 1,51 δις SDR ή 1,812 δις € – τα υπόλοιπα δηλαδή από τα δάνεια των μνημονίων του ΔΝΤ, ύψους 23 δις € το 2013, όπως επίσης θα καταθέσουμε στα πρακτικά.

Τέλος, η Ελλάδα θα πρέπει να αποπληρώσει δύο ετήσιες δόσεις των διμερών δανείων που έχει λάβει από τις ευρωπαϊκές χώρες, στα πλαίσια του 1ου μνημονίου – των αποκαλούμενων GLF, συνολικού ύψους 5,3 δις €.

Με όλα αυτά, σύμφωνα με άρθρο που θα καταθέσουμε στα πρακτικά, ο στόχος είναι να ενισχυθεί το διεθνές προφίλ της χώρας μας – έτσι ώστε να αναβαθμισθεί η πιστοληπτική μας ικανότητα, για να φτάσουν στην επενδυτική βαθμίδα τα ομόλογα μας.

Εάν είναι δυνατόν, πριν τη λήξη του ΡΕΡΡ της ΕΚΤ – με το οποίο μας χρηματοδοτεί κατά παρέκκλιση, λόγω της πανδημίας, με 37 δις €. Ισχύουν αλήθεια όλα αυτά;

Κατά την ιστοσελίδα πάντως του ΔΝΤ, εκτός του ότι οφείλουμε 1,51 δις SDR, η ποσόστωση μας είναι στα 2,428 SDR – ενώ τα δάνεια που πήραμε ήταν πολύ υψηλότερα.

Συνεχίζοντας, η αποπληρωμή θα προέλθει από το δήθεν μαξιλάρι του ΣΥΡΙΖΑ – από τα 15,7 δις € δηλαδή του ESM που είναι δεσμευμένα ως εγγύηση για τα δάνεια μας, αφού τα υπόλοιπα 20 έως 25 δις € χρησιμοποιούνται για το δανεισμό μας μέσω των repos. Είναι σωστή η αναφορά μας στο μαξιλάρι ή κάνουμε λάθος;

Η εφημερίδα τώρα γράφει πως θα δοθεί η έγκριση από την ΕΕ, για την παραπάνω χρήση των κεφαλαίων – οπότε αφενός μεν, θα μειωθεί το «μαξιλάρι», αφετέρου ο δανεισμός μας κατά 4 ποσοστιαίες μονάδες που θα προβληθεί ως θετική εξέλιξη, με στόχο την αναβάθμιση μας από τις εταιρείες αξιολόγησης. Ισχύει;

Φυσικά βέβαια, η αναβάθμιση μας προϋποθέτει επί πλέον, όπως διαβάζουμε, τη μείωση των κόκκινων δανείων των τραπεζών – την περαιτέρω πώληση τους δηλαδή με ζημία στα κερδοσκοπικά funds, μεταξύ άλλων μέσω των προγραμμάτων Ηρακλής που είναι εγγυημένα από το δημόσιο με 24 δις €, για να μην αναφέρουμε την απαξίωση του αναβαλλόμενου φόρου με το hive down.

Τέλος, η απόσυρση του ΔΝΤ δεν θα επιφέρει κάτι σημαντικό στη χώρα μας, αφού την πρωτοβουλία της Τρόικα την έχει πιά η ΕΕ – ενώ στην περίπτωση μίας νέας κρίσης που είναι πολύ πιθανή, θα οδηγηθούμε στο γερμανικό ΔΝΤ.

Στον ESM δηλαδή, η εξαιρετικά προβληματική σύμβαση του οποίου κυρώθηκε πρόσφατα, με το Ν4815/2921 – ενώ προϋποθέτει και τη συμμετοχή του ΔΝΤ σε νέες διασώσεις.

Συνεχίζοντας, ειδικά όσον αφορά τα ΝΑΒ, θα καταθέσουμε στα πρακτικά από πού προέρχονται τα κεφάλαια του ΔΝΤ, πόσα είναι και ποια η ικανότητα δανεισμού του – σημειώνοντας τις εξής 3 βασικές πηγές τους, εκτός από τα αποθέματα χρυσού του, ύψους κατά προσέγγιση 90,5 εκ. ουγκιές.

(α) από τη συμμετοχή των μελών του, μέσω ποσοστώσεων που εξαρτώνται από το μέγεθος της οικονομίας τους – ενώ καταβάλλονται στο ¼ της ποσόστωσης με τη μορφή ευρέως αποδεκτών ξένων νομισμάτων, με τα υπόλοιπα σε εγχώριο νόμισμα.

(β) από τους πολυμερείς δανειοδοτικούς διακανονισμούς, όπως οι ΝΑΒ που συζητάμε στο παρόν νομοσχέδιο των 40 χωρών που υπάρχουν στο παράστημα Ι και οι GAB των 11 χωρών, ύψους 17 δις SDR το 2018, που θα καταθέσουμε στα πρακτικά – όπου οι τελευταίοι ενεργοποιούνται, όταν μία πρόταση δανείου απορριφθεί από τα μέλη των ΝΑΒ.

(γ) Από διμερείς συμβάσεις δανειοδότησης που υπεγράφησαν το 2009 – ενώ ανέρχονται σήμερα σε 16, αξίας 135 δις SDR ή 190 δις $.

Κατά σειρά δε, πρώτα ενεργοποιούνται οι ποσοστώσεις, μετά οι ΝΑΒ, οι GAB και οι διμερείς συμβάσεις δανειοδότησης – θεωρώντας όμως πως τα κεφάλαια του ΔΝΤ, συνολικής δανειοδοτικής δυνατότητας σήμερα στα 707 δις SDR ή περί το 1 τρις $ είναι ελάχιστα, συγκριτικά με τα δεκάδες τρις $ του παγκοσμίου χρέους και τα εκατοντάδες τρις $ των παραγώγων.

Επομένως δεν αποτελούν καμία εγγύηση για την κρίση που θα ακολουθούσε το σπάσιμο της φούσκας των χρηματιστηρίων κλπ.

456 δις SDR πάντως εγκρίθηκαν στις 2 Αυγούστου του 2021, για την αντιμετώπιση της πανδημίας, με την αύξηση των δανείων του ΔΝΤ στα συνολικά 660,7 δις – κάτι που μεταξύ άλλων σημαίνει πως δεν έχει πια πελάτες, όπως ακριβώς το 2010. Εύλογα βέβαια, μετά τις καταστροφές και τις λεηλασίες που έχει δρομολογήσει.

Περαιτέρω, η παρούσα σύμβαση συμφωνήθηκε, όπως έχουμε αναφέρει, τον Απρίλιο του 2009 – όπου οι ΝΑΒ έως τότε ανέρχονταν σε 34 δις SDR.

Για την αύξηση των ΝΑΒ αρκούσε τότε η έγκριση των 22 από τα 26 μέλη, δηλαδή το 85% – ενώ το σύνολο των δεσμευμένων κεφαλαίων ανήλθαν τελικά στα 370 δις SDR ή περίπου 589 δις $, μετά από την προσθήκη 14 νέων μελών.

Σήμερα ο αριθμός των μελών ανέρχεται στα 40, όπως φαίνεται στο παράρτημα Ι, με 38 υπάρχοντα και δύο υποψήφια: την Ελλάδα και την Ιρλανδία. Αλήθεια γιατί η Ιρλανδία που επίσης «διασώθηκε» από το ΔΝΤ, δεν τα έχει καταβάλλει; Η ελάχιστη πάντως συνεισφορά στα ΝΑΒ έχει καθορισθεί στα 340 εκ. SDR – ενώ το ποσόν αποφασίζεται ανάλογα με την οικονομική ισχύ της κάθε χώρας.

Όπως αναφέρεται τώρα στην Παράγραφο 5 της Σύμβασης ΝΑΒ, όταν ο Διευθύνων Σύμβουλος του ΔΝΤ αντιλαμβάνεται ότι υπάρχει κίνδυνος κλονισμού του Διεθνούς Νομισματικού Συστήματος, μπορεί να πάρει την απόφαση για ενεργοποίηση των δεσμεύσεων.

Συνέβη προφανώς στην περίπτωση της Ελλάδας, ενώ μπορεί να συμβεί και τώρα – αφού το ΔΝΤ έχει παράσχει ήδη χρηματοδότηση για την πανδημία ή μπορεί να το κάνει στο μέλλον.

Η δανειοδότηση δε παρέχεται κάτω από ορισμένες προϋποθέσεις, σε τρία στάδια – όπου το πρώτο είναι οι προκαταρκτικές ενέργειες, το δεύτερο η παρακολούθηση ποσοτικών κριτηρίων απόδοσης και το τρίτο η εφαρμογή διαρθρωτικών μέτρων, όπως θα καταθέσουμε στα πρακτικά.

Το νομοσχέδιο τώρα περιλαμβάνει 4 άρθρα – εκ των οποίων το πρώτο είναι η σύμβαση, το 2ο διαδικαστικό όσον αφορά την δήλωση προσχώρησης, το 3ο αφορά την χορήγηση δανείων από την ΤτΕ για τη συμμετοχή στο ΔΝΤ και το 4ο είναι η έναρξη ισχύος.

Στο 1ο άρθρο, στη σύμβαση, αναφέρεται στο προοίμιο πως τα ΝΑΒ χρησιμοποιούνται σε ειδικές συνθήκες – όταν τα μερίδια συμμετοχής δεν είναι αρκετά και πρέπει να συμπληρωθούν, για να αντιμετωπισθεί τυχόν κλονισμός του διεθνούς νομισματικού συστήματος.

Η παράγραφος 2 αφορά τις πιστωτικές διευθετήσεις – όπου, σε σχέση με το ποσόν της συμμετοχής μας, αναφέρεται πως μπορεί να μεταβληθεί, χωρίς όμως να καθορίζονται οι όροι.

Η συμμετοχή μας είναι 1.681,2 εκ. SDR σύμφωνα με το ΓΛΚ ή περί τα 2 δις €. Οι ερωτήσεις μας εδώ είναι οι εξής:

Ποιο είναι το εύρος μιας ενδεχόμενης αλλαγής της συμμετοχής μας; Γιατί η Ελλάδα συμμετέχει με περισσότερα από τη Νότια Αφρική; Αφού η ελάχιστη συνεισφορά έχει καθοριστεί στα 340 εκ., γιατί δεν καταβάλλει την ελάχιστη η Ελλάδα, στη δεινή οικονομική κατάσταση που βρίσκεται;

Γιατί αντί για την Ελλάδα δεν καταβάλλει τη συμμετοχή η ΤτΕ, όπως συμβαίνει με την Κεντρική Τράπεζα των Φιλιππίνων, της Γερμανίας, της Πορτογαλίας, του Ισραήλ και της Πολωνίας, σύμφωνα με το Παράρτημα Ι; Πόσο μάλλον όταν καταβάλλεται τόκος στην ΤτΕ που είναι ξένη οντότητα;

Στην παράγραφο 3, η συμμετοχή μιας χώρας μειώνει τα ποσά των άλλων. Μήπως εδώ οφείλεται η διαφορά μεταξύ των 1.681,2 SDR σύμφωνα με το ΓΛΚ που συνεισφέρουμε, σε σχέση με την αρχική συμφωνία του 2010 των 1.654,51 SDR;

Στην παράγραφο 4 διαπιστώνονται επίσης απαράδεκτες αοριστίες, σχετικά με το ύψος της συμμετοχής που μπορεί να μεταβληθεί, κάτω από συνθήκες που δεν διευκρινίζονται. Επί πλέον, κάθε αλλαγή των συμμετοχών των υπολοίπων, υπόκειται στην έγκριση του 85% – οπότε φαίνεται σχετικά δύσκολο να αποδεσμευτούν τα ποσά, με τα οποία δεσμευόμαστε εδώ.

Στην παράγραφο 5 και στο εδάφιο γ) μπορούν να οδηγηθούν μέλη του ΔΝΤ ακόμη και στην απώλεια του δικαιώματος ψήφου – εάν το νόμισμά τους δεν περιλαμβάνεται στο σχέδιο χρηματοοικονομικών συναλλαγών. Τι θα συμβεί αλήθεια, στην περίπτωση που τυχόν διαλυθεί η Ευρωζώνη, με τα διάδοχα νομίσματα;

Στην παράγραφο 6, με το εδάφιο α) μπορούν να μεταβληθούν τα ποσά συμμετοχής από το Εκτελεστικό Συμβούλιο έως το μέγιστο – ενώ η χώρα θα πρέπει να τα καταβάλλει άμεσα, χωρίς να έχει δικαίωμα όχι μόνο αντιρρήσεων, αλλά ούτε καν παρατηρήσεων, όπως φαίνεται από το εδάφιο δ), γεγονός που σημαίνει πως η διάταξη είναι προβληματική.

Στην παράγραφο 9, υπάρχει ασάφεια, όσον αφορά το επιτόκιο μελλοντικά – όπου αυτή τη στιγμή στα SDR και στις δεσμεύσεις είναι 0,05% ενώ το βασικό του δανεισμού 1,05% όπως θα καταθέσουμε στα πρακτικά.

Η παράγραφος 10 είναι ενδεικτική της ασυδοσίας του ΔΝΤ – αφού η πρόσβαση σε πόρους από τα μέλη του, καθορίζεται από τις πολιτικές και τις πρακτικές του Ταμείου, χωρίς κανέναν περιορισμό στις αποφάσεις του.

Κάτι ανάλογο διαπιστώνεται και από την παράγραφο 22, με την οποία δίνεται μεγάλη ελευθερία κινήσεων στο Ταμείο – αφού μπορεί να συνάψει ένα νέο είδος δανείου ή παραπλήσιας σύμβασης, ανεξάρτητα από το τι ορίζουν οι διατάξεις της παρούσας απόφασης.

Το 2ο άρθρο τώρα είναι διαδικαστικό, ενώ το τρίτο αφορά τη χορήγηση δανείων από την ΤτΕ – όπου, με δεδομένο το ότι δανείζει τα ποσά που θα καταβάλει η Ελλάδα στο ΔΝΤ, με το δημόσιο κάτι σαν μεσάζοντα, δεν καταλαβαίνουμε γιατί δεν συμμετέχει απ’ ευθείας, όπως οι άλλες κεντρικές τράπεζες. Θα ήταν σίγουρα προτιμότερο για την Ελλάδα – ενώ δεν θα αύξανε το δημόσιο χρέος μας.

Από την άλλη πλευρά, η Ελλάδα θα εισπράττει τόκους για το ποσόν που θα εκχωρήσει στο ΔΝΤ και θα καταβάλλει αντίστοιχους στην ΤτΕ, χωρίς όμως να αναφέρεται το ύψος τους – οπότε θα μπορούσαν να είναι υψηλότεροι στην ΤτΕ με αποτέλεσμα να ζημιώνεται το Δημόσιο ή χαμηλότεροι, οπότε θα χρηματοδοτείται έμμεσα το δημόσιο.

Πάντως, το ΓΛΚ προκρίνει την περίπτωση που θα δημιουργούνται έσοδα, επειδή αναφέρει στην έκθεσή του τα εξής: «Από τις προτεινόμενες διατάξεις επέρχεται επί του κρατικού προϋπολογισμού ενδεχόμενη αύξηση εσόδων λόγω καταβολής από το ΔΝΤ των προβλεπόμενων τόκων επί του χορηγούμενου δανείου, σε περίπτωση που το ύψος αυτών που λαμβάνει το Ελληνικό Δημόσιο είναι υψηλότερο από αυτούς που θα αποδίδει στην ΤτΕ».

Πως το ξέρει; Το συμφώνησε η ΤτΕ; Εάν ναι πόσο δεσμευτικό είναι, σε σχέση με μία ενδεχόμενη μελλοντική αλλαγή;

Κλείνοντας, το θέμα προέκυψε προφανώς, εάν ισχύουν βέβαια αυτά που αναφέρονται στον Τύπο, από την ανάγκη διευκόλυνσης του δανεισμού μας από τη ΕΚΤ, μέσω μίας τεχνητής αναβάθμισης της πιστοληπτικής μας ικανότητας – γεγονός που υποδηλώνει ένα κλίμα μηχανορραφίας γύρω από το μη βιώσιμο χρέος μας.

Εμείς πάντως, εκτός των άλλων, δεν έχουμε κανένα λόγο να συμβάλλουμε στις αγωνιώδεις προσπάθειες συγκάλυψης της αποτυχίας των μνημονίων – ούτε στη συνέχιση της απομύζησης της χώρας μας από τους δανειστές.

3 σχόλια:

https://www.youtube.com/watch?v=xhU891gianE

Ο σεισμολόγος αντιλήφθηκε το σεισμό... https://www.in.gr/2021/10/22/greece/akis-tselentis-ti-ton-eksorgise-kai-anafonei-edo-einai-ellada-kai-oxi-moamethanistan/

O Economist μας αναγγέλλει την νέα μορφή οικονομίας...

https://www.economist.com/node/21805440/audio-edition

Δημοσίευση σχολίου