Εάν ή μάλλον όταν βυθιστούν στην οικονομική κρίση οι Η.Π.Α., ασφαλώς δεν θα μείνει ανεπηρέαστος ο πλανήτης – πόσο μάλλον η Ευρωζώνη και ακόμη περισσότερο η Ελλάδα που βιώνει μία αντίστοιχη κρίση με τις Η.Π.Α., χωρίς φυσικά να έχει τις δυνατότητες τους. Είναι όμως τόσο πολύπλοκη η διαστρέβλωση που έχει δημιουργηθεί διεθνώς, με τις δύο μεγαλύτερες οικονομίες του κόσμου σε συνθήκες εκτάκτου ανάγκης, ώστε κανένας να μη γνωρίζει πώς θα εξελιχθεί – ελπίζοντας μόνο να μην αναζητηθεί η στρατιωτική διέξοδος από την πλευρά των Η.Π.Α. Όσον αφορά την Ελλάδα, το μέγεθος της οικονομικής ανευθυνότητας της κυβέρνησης είναι τεράστιο – χωρίς δυστυχώς να γίνεται κατανοητό από τους Πολίτες.

Ανάλυση

Εισαγωγικά, ο ρυθμός πληθωρισμού των Η.Π.Α., ο δείκτης τιμών καταναλωτή δηλαδή, αυξήθηκε κατακόρυφα τόσο τον Αύγουστο, όσο και το Σεπτέμβρη – φτάνοντας στο υψηλότερο σημείο του, σε σχέση με το 1980. Την ίδια στιγμή, οι Αμερικανοί είναι αντιμέτωποι με μεγάλες ελλείψεις σε πολλά προϊόντα, κάτι που συμβαίνει για πρώτη φορά – από αυτοκίνητα έως κινητά τηλέφωνα.

Οι τιμές των ακινήτων αυξάνονται και τα ενοίκια επίσης – ενώ οι μισθοί έχουν μεν ανοδική πορεία, αφού οι επιχειρήσεις δεν βρίσκουν εργαζομένους, αλλά δεν μπορούν να καλύψουν το κόστος ζωής των ανθρώπων. Εύλογα λοιπόν συμπεραίνει κανείς πως πρόκειται για μία «διαστρέβλωση» τεραστίων διαστάσεων – η οποία δεν μπορεί να προήλθε παρά μόνο από την επεκτατική νομισματική πολιτική της Fed μετά το 2008 που κορυφώθηκε με το ξέσπασμα της πανδημίας, σε συνδυασμό με τα δημοσιονομικά μέτρα που πήρε η κυβέρνηση.

Όπως άλλωστε είχαμε αναφέρει πολλές φορές, η χρηματοπιστωτική κρίση του 2008 δεν καταπολεμήθηκε τελικά – έχοντας απλά μεταφερθεί διογκωμένη στο μέλλον. Όσον αφορά τον πληθωρισμό, συνέβη κάτι ανάλογο – με τη διαφορά όμως πως προκλήθηκε στα πάγια περιουσιακά στοιχεία, όπως οι μετοχές και τα ακίνητα, με τη φούσκα που έχει δημιουργηθεί να είναι πρωτοφανής στα ιστορικά χρονικά. Κανένας δεν φανταζόταν τον Dow Jones στις 36.000 μονάδες, το Nasdaq στις 16.000 ή το Bitcoin στα 60.000 $ – με προοπτικές περαιτέρω ανόδου τους!

Σε κάθε περίπτωση, με την Κίνα προ των πυλών της κατάρρευσης (ανάλυση), οι Η.Π.Α. ευρίσκονται στη μέση ενός πρωτοφανούς κοινωνικού πειράματος – απέναντι σε μία κατάσταση χωρίς κανένα ιστορικό προηγούμενο. Ειδικότερα, παρά το ότι η Fed έχει πλημμυρίσει την αγορά με τεράστιες ποσότητες νέων χρημάτων (γράφημα), η κυβέρνηση των Η.Π.Α. έχει διοχετεύσει 5,8 τρις $ στην οικονομία από το ξεκίνημα της πανδημίας – ποσόν που είναι όσο περίπου το 40% της κατανάλωσης, ως συνιστώσας του ΑΕΠ.

Με την ποσότητα χρήματος λοιπόν στα ύψη (Μ2, γράφημα), έχει προκληθεί μία έκρηξη των καταναλωτικών δαπανών – με αποτέλεσμα τον υψηλότερο πληθωρισμό των τελευταίων 40 ετών, όπως αναφέραμε, τις διαρκείς ελλείψεις βασικών εμπορευμάτων, τις διαταραχές της εφοδιαστικής αλυσίδας και τη διόγκωση του εμπορικού ελλείμματος.

Εν τούτοις, παρά τα θηριώδη κίνητρα που δόθηκαν, η οικονομία της υπερδύναμης επιβραδύνεται – χωρίς όμως να μπορεί να προβεί κανείς σε ασφαλείς προβλέψεις, αφού οι συνθήκες είναι ασυνήθιστες. Αυτός άλλωστε είναι ο βασικός λόγος, για τον οποίο οι προβλέψεις διαφόρων οργανισμών διαφέρουν σημαντικά μεταξύ τους – θυμίζοντας πως η οικονομία της Κίνας έχει επίσης επιβραδυνθεί.

Εύλογα τώρα αναρωτιέται κανείς, εάν η τόνωση που δόθηκε θα «παράγει» είτε συνεχή οικονομική ανάπτυξη με υψηλό ή με πολύ υψηλό πληθωρισμό, είτε στασιμότητα – εάν θα οδηγήσει δηλαδή σε περικοπές τόσο στην παραγωγή, όσο και στην κατανάλωση, εξαιτίας του πληθωρισμού.

Βέβαια, η βραχυπρόθεσμη συμπεριφορά του ΑΕΠ καθορίζεται από την αποταμίευση και τις δαπάνες των καταναλωτών – με βάση τα τυπικά μοντέλα. Όμως, η αστάθεια του ποσοστού αποταμίευσης εκτοξεύθηκε κατά τη διάρκεια του 2020 – επειδή οι καταναλωτές σκέφτονταν εάν θα αποταμιεύσουν ή θα καταναλώσουν, παίρνοντας εναλλασσόμενες αποφάσεις.

Με τη μεταβλητότητα να υπολογίζεται ως η τυπική απόκλιση δύο ετών του μηνιαίου ποσοστού προσωπικής αποταμίευσης (της αποταμίευσης δηλαδή ως ποσοστό του εισοδήματος), διαιρούμενης με το μέσον όρο δύο ετών, διαπιστώθηκε μία ακραία αστάθεια του ποσοστού αποταμίευσης των δύο τελευταίων ετών (γράφημα, κίτρινη καμπύλη) – χωρίς κανένα προηγούμενο από το 1960!

Από την άλλη πλευρά, τα κίνητρα που δόθηκαν είχαν ένα διπλό αποτέλεσμα: την τόνωση της κατανάλωσης και την αποθάρρυνση της απασχόλησης. Έτσι, αφενός μεν είναι δύσκολο να βρεθούν εργαζόμενοι από τις επιχειρήσεις (μπλε καμπύλη στο γράφημα, αριστερή κάθετος), αφετέρου το ποσοστό της συμμετοχής του ενήλικου πληθυσμού στην αγορά εργασίας μειώθηκε απότομα, χωρίς να ανακτηθεί ξανά (κίτρινη καμπύλη, δεξιά κάθετος) – ακριβώς όπως στην Ελλάδα και όχι μόνο.

Συνεχίζοντας, με το ονομαστικό επιτόκιο στο μηδέν, οπότε με το πραγματικό στο αρνητικό -5% ή -6% (ανάλογα με το εάν ο πληθωρισμός είναι 5% ή 6%), υποθέτει κανείς πως θα αυξάνονταν οι επενδύσεις, μεταξύ άλλων μέσω των αποταμιεύσεων – κάτι που πράγματι συνέβη, αλλά αφορούσε ξανά τις μετοχές και τα ακίνητα.

Εν προκειμένω, εν μέσω της ύφεσης του 2020, οι τιμές των κατοικιών αυξήθηκαν κατά 20%, ενώ τα ενοίκια μεταξύ 7% και 15% – όπου όμως, επειδή επηρεάζουν το δείκτη τιμών καταναλωτή με καθυστέρηση, η άνοδος τους το 2020 προμηνύει μία επί πλέον αύξηση του πληθωρισμού το 2021, κατά 5-6% μόνο από αυτά.

Το θέμα είναι τώρα το πώς θα αντιδράσουν οι καταναλωτές – σημειώνοντας πως, παρά το ότι αυξήθηκαν οι ονομαστικοί μισθοί, οι πραγματικοί, δηλαδή οι ονομαστικοί αφαιρουμένου του πληθωρισμού, μειώθηκαν κατά 1,9%. Θα δαπανήσουν περισσότερα φοβούμενοι τη μείωση της αγοραστικής αξίας των χρημάτων τους ή μήπως θα αυξήσουν τις αποταμιεύσεις τους, για να αντισταθμίσουν το χαμένο τους πλούτο;

Οι επιχειρήσεις με τη σειρά τους δεν μπορούν να αυξήσουν τις τιμές πώλησης τους αρκετά γρήγορα, έτσι ώστε να συμβαδίσουν με το αυξανόμενο κόστος των εισροών (αγορών) τους – οπότε διαπιστώνεται ένα διευρυνόμενο χάσμα, μεταξύ των τιμών που πληρώθηκαν και των τιμών που εισπράχθηκαν.

Το χάσμα αυτό συχνά προηγείται μίας ύφεσης, αλλά όχι πάντοτε – υποδηλώνοντας όμως σε κάθε περίπτωση πως τα περιθώρια κέρδους των εταιριών πιέζονται προς τα κάτω, αν και υπάρχουν κάποιες εξαιρέσεις (όπως στην αυτοκινητοβιομηχανία που μπόρεσε να αυξήσει γρήγορα τις τιμές της, λόγω έλλειψης αυτοκινήτων).

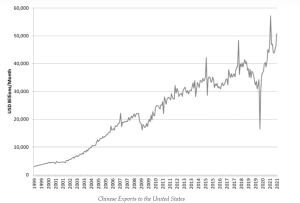

Περαιτέρω, η μαζική τόνωση της ζήτησης οδήγησε στην αλματώδη άνοδο των αμερικανικών εισαγωγών από την Κίνα, επειδή οι αμερικανικές αλυσίδες εφοδιασμού δεν μπορούσαν να ανταποκριθούν – στα 50 δις $ το Σεπτέμβριο του 2021 (γράφημα) που προϊδεάζουν για ετήσια διαμόρφωση στα 600 δις $, σχεδόν όση το 30% του συνολικού βιομηχανικού ΑΕΠ των Η.Π.Α.

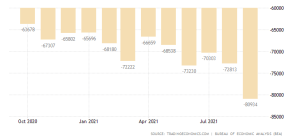

Το γεγονός αυτό εκτόξευσε το εμπορικό έλλειμμα των Η.Π.Α. (γράφημα) – οπότε το εξωτερικό τους χρέος. Θεωρητικά βέβαια, η Κίνα θα μπορούσε να συνεχίσει να δανείζει τις Η.Π.Α. τα χρήματα, για να πληρώνουν τα προϊόντα που τους εξάγει, για ένα αόριστο χρονικό διάστημα – αν και με υψηλότερες τιμές, για να καλύψει την πραγματική υποτίμηση του δολαρίου, λόγω του πληθωρισμού.

Όμως, οι αλυσίδες εφοδιασμού της Κίνας ευρίσκονται υπό πίεση, από το αυξανόμενο κόστος των πρώτων υλών – ενώ οι υψηλότερες τιμές ενέργειας, περιορίζουν επί πλέον την παραγωγική της ικανότητα. Με δεδομένο δε το ότι, οι τιμές των μεταποιημένων προϊόντων που εισάγει η Κίνα αυξάνονται επίσης, καθώς επίσης με τους δασμούς που έχουν επιβάλει οι Η.Π.Α., οι εξαγωγικές τιμές της θα αυξηθούν ακόμη περισσότερο – πυροδοτώντας μελλοντικά έναν υψηλότερο πληθωρισμό στις Η.Π.Α.

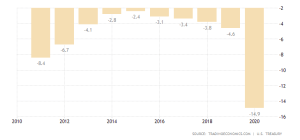

Για να αντιμετωπίσουν τώρα οι Η.Π.Α. αυτόν τον πληθωρισμό, θα πρέπει η Fed να αυξήσει τα βασικά επιτόκια – κάτι που όμως, σε συνδυασμό με όλα τα παραπάνω, θα οδηγούσε τις Η.Π.Α.. σε στασιμοπληθωρισμό (ανάλυση), όπως στα τέλη της δεκαετίας του 1970. Εκτός όμως από όλα αυτά, οι Η.Π.Α. έχουν ελλείμματα στον προϋπολογισμό τους, άνω του 10% ετησίως (14,9% το 2020, γράφημα) – οπότε θα πρέπει να βρίσκουν ανάλογα δανεικά, για να τον χρηματοδοτούν.

Επομένως σίγουρα θα βρεθούν αντιμέτωπες, ενδεχομένως απότομα, με την άνοδο των επιτοκίων δανεισμού τους, αφού ασφαλώς κανένας δεν θα τις χρηματοδοτεί με τα σημερινά αρνητικά επιτόκια – σημειώνοντας πως το δεκαετές ομόλογο τους σήμερα διαπραγματεύεται με 1,45%, οπότε με αρνητικό επιτόκιο περί το -3,5% εάν ο πληθωρισμός είναι στο 5%. Το αργότερο τότε θα αναγκασθεί η αμερικανική κυβέρνηση να επιβάλει μέτρα λιτότητας – τα δυσμενή αποτελέσματα των οποίων είναι γνωστά σε όλους μας.

Επίλογος

Ολοκληρώνοντας, εάν ή μάλλον όταν συμβούν τα παραπάνω στις Η.Π.Α., ασφαλώς δεν θα μείνει ανεπηρέαστος ο πλανήτης – πόσο μάλλον η Ευρωζώνη και ακόμη περισσότερο η Ελλάδα που βιώνει μία αντίστοιχη οικονομική κρίση με τις Η.Π.Α., χωρίς φυσικά να έχει τις δυνατότητες τους.

Είναι όμως τόσο πολύπλοκη η διαστρέβλωση που έχει δημιουργηθεί διεθνώς, με τις δύο μεγαλύτερες οικονομίες του κόσμου σε συνθήκες εκτάκτου ανάγκης, ώστε κανένας να μη γνωρίζει πώς θα εξελιχθεί – ελπίζοντας μόνο να μην αναζητηθεί η στρατιωτική διέξοδος από την πλευρά των Η.Π.Α. Όσον αφορά την Ελλάδα, το μέγεθος της οικονομικής ανευθυνότητας της κυβέρνησης είναι τεράστιο – χωρίς δυστυχώς να γίνεται κατανοητό από τους Πολίτες.

1 σχόλιο:

Της γης οι κολασμένοι...

https://kourdistoportocali.com/news-desk/epithesi-me-syrriges-sto-plithos-synaylias-sto-houston-gt-quot-to-edafos-gemise-me-anthropina-kormia-quot/

Δημοσίευση σχολίου